DGA’s hebben grote belangstelling voor de opzet van een privacystructuur (ook wel: het anonimiseren van vermogen). Die belangstelling wordt vooral getriggerd door de komende invoering van het UBO-register. Elke aandeelhouder met een aandelenbelang van meer dan 25% wordt daarin geregistreerd. Ook nu is overigens al heel veel openbare informatie over het vermogen van de DGA (online) beschikbaar. Denk aan het handelsregister (jaarcijfers van de B.V.), het Kadaster (wie is de eigenaar van vastgoed), Company.info, Funda en zoekmachines als Google.

DGA’s zitten er niet op te wachten dat hun vermogen zichtbaar is voor hun directe omgeving, criminelen en bijvoorbeeld journalisten. Ook is het niet wenselijk dat concurrenten, cliënten en/of leveranciers de beschikking hebben over financiële informatie. Via een privacystructuur kan de DGA zijn vermogen minder zichtbaar maken voor de buitenwereld. De structuur is zeker niet gericht op het ontwijken of ontduiken van belasting.

Over elke privacystructuur die ik opzet, vindt op basis van volledige transparantie vooroverleg met de belastingdienst plaats. Pas na expliciete goedkeuring van de belastingdienst (die ik tot nu toe in alle gevallen kreeg) ga ik over tot opzet van de structuur. Mede daarom was ik erg verbaasd om vanmorgen (maandag 28 mei) in het Financiële Dagblad te lezen dat er een belastingclaim zou dreigen als een DGA een privacystructuur opzet. Die stelling onderschrijf ik niet.

Privacystructuur

De meest eenvoudige wijze van anonimisering van vermogen is het uitkeren van de winstreserves van de B.V. naar privé. Het zichtbare vermogen van de B.V. wordt daardoor lager. Het vermogen bevindt zich na de dividenduitkering in privé en is daar niet meer zichtbaar voor de buitenwereld. Een dividenduitkering kost echter wel direct 25% inkomstenbelasting.

Om die reden kiezen veel DGA’s ervoor de aandelen in hun Holding-B.V. in te brengen in een open commanditaire vennootschap (CV). De CV fungeert als nieuwe holding voor de DGA. Het grote voordeel is dat er voor de CV géén wettelijke plicht tot deponering van de jaarrekening bestaat. Het CV-vermogen is daardoor onzichtbaar voor de buitenwereld. De DGA kan zijn aandelen in de B.V. zonder heffing van inkomstenbelasting in de CV inbrengen door gebruik te maken van de zogenoemde aandelenfusiefaciliteit. Afstemming met de belastingdienst is hiervoor noodzakelijk.

De open CV is – net als een B.V. – belastingplichtig voor de heffing van vennootschapsbelasting. Door toepassing van de deelnemingsvrijstelling kan de B.V. haar vermogen zonder belastingheffing als dividend uitkeren naar de CV. Daarna is het uitgekeerde vermogen niet meer zichtbaar in de gepubliceerde jaarrekening van de B.V. en ook niet bij de CV omdat die geen publicatieplicht kent.

Bij verkoop van zijn bedrijf ontvangt de DGA vaak een aanzienlijke verkoopopbrengst. Met een privacystructuur kan de DGA die koopsom buiten de openbaar inzichtelijke publicatiestukken houden. Waar nodig is het mogelijk het boekjaar van de B.V. te verlengen om wat meer tijd te krijgen om de structuur goed op te zetten.

Stappenplan

De DGA moet de volgende stappen zetten om tot deze structuur te komen:

- Oprichting Stichting Beheer (beherend vennoot van de CV);

- Oprichting open CV door de DGA en de Stichting Beheer;

- Inbreng door de DGA van de BV-aandelen in de CV door middel van een aandelenfusie.

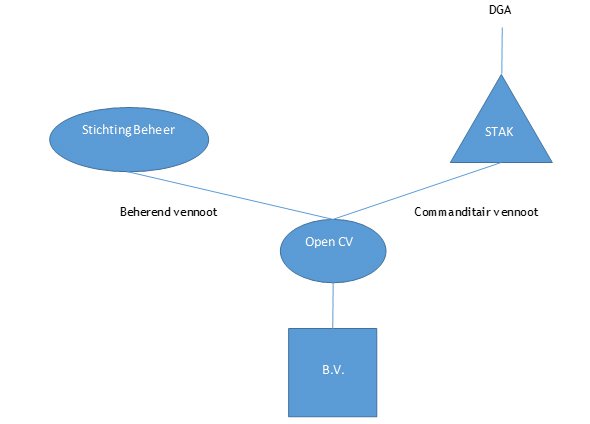

De DGA kan zijn commanditaire participaties in de CV desgewenst certificeren met gebruik van een Stichting Administratiekantoor (STAK). De STAK ontvangt bij de certificering commanditaire participaties in de CV en geeft in ruil hiervoor certificaten uit aan de DGA. De certificering leidt niet tot heffing van inkomstenbelasting als de uitgereikte certificaten vereenzelvigd kunnen worden met de commanditaire participaties in de CV. De juridische structuur ziet er na de certificering als volgt uit:

Open fonds voor gemene rekening

Een DGA kan ook gebruik maken van een open fonds voor gemene rekening (FGR) bij de opzet van een privacystructuur. Ook deze entiteit kent geen publicatieplicht zodat het FGR-vermogen niet openbaar is. Voor een FGR zijn echter twee of meer participanten nodig. De belastingdienst stelt de eis dat minimaal 10% van de participaties in een FGR in bezit moet zijn van één of meer andere participanten, niet zijnde minderjarige kinderen of de in gemeenschap van goederen gehuwde echtgenoot. Bovendien neemt de belastingdienst het standpunt in dat een FGR zich uitsluitend bezig mag houden met het beleggen van vermogen. Een combinatie van een FGR met een actieve B.V. als dochtervennootschap is dan niet mogelijk. Dit betekent dat de FGR eigenlijk alleen interessant is voor beleggingsstructuren. Het kan vanwege de tariefsvoordelen bijvoorbeeld heel voordelig zijn laag renderend box 3-vermogen (spaarsaldi) in een open FGR in te brengen.

Slotopmerkingen

Door gebruik te maken van een CV kan de DGA op een relatief eenvoudige wijze een privacystructuur opzetten. Het belang in de CV behoort voor de DGA – net als een belang in een B.V. – tot het box 2-vermogen. Fiscale faciliteiten als bijvoorbeeld de voor DGA’s erg belangrijke bedrijfsopvolgingsregeling, de deelnemingsvrijstelling, de aandelenfusiefaciliteit en de bedrijfsfusiefaciliteit blijven in de nieuwe structuur gewoon van toepassing.

Ook na de invoering van het UBO-register blijft een privacystructuur mogelijk en interessant. Dat register leidt er slechts toe dat de naam van de DGA zichtbaar is. Het vermogen van niet-publicatieplichtige entiteiten als een open CV en een open FGR blijft ook na invoering van het UBO-register onzichtbaar voor de buitenwereld!